In den vergangenen Jahren haben die steigenden Kosten für Heizung, Strom und Mobilität die Verbraucher in Deutschland spürbar belastet. Um dieser Herausforderung entgegenzuwirken, hat die Bundesregierung angesichts des starken Preisanstiegs drei Entlastungspakete auf den Weg gebracht. Darüber hinaus wurden Schritte unternommen, um schleichende Steuererhöhungen im Zusammenhang mit der Inflation zu verhindern.

Dieser Ratgeber gibt Ihnen einen umfassenden Überblick über die zentralen Maßnahmen der Bundesregierung zur Abmilderung der Folgen steigender Energiepreise. Gleichzeitig zeigt er vielfältige Möglichkeiten auf, wie Sie Energiekosten steuerlich geltend machen können.

Nutzen Sie praxisnahe Tipps und passende Softwarelösungen, um Ihre Steuervorteile zu maximieren.

TAXMAN 2026 (Steuerjahr 2025)

- Liefert alle aktuellen Anlagen und Formulare

- Bietet Unterstützung mit Ausfüllhilfen, Fehlerprüfung und Spartipps

- Geeignet für die Abgabe von 5 Steuererklärungen

- Inklusive ELSTER-Schnittstelle

QuickSteuer 2026 (Steuerjahr 2025)

- Geeignet für Angestellte, Rentner und Studenten

- Prüft Daten auf Fehler und Vollständigkeit

- Mit ELSTER-Schnittstelle

- Für die Abgabe von bis zu 3 Steuererklärungen

- Geeignet für PC

Energiekrise in Deutschland

Erstes Steuerentlastungsgesetz

SteuerSparErklärung 2026 Flex (Steuerjahr 2025)

- Erledigt die Steuererklärung für das Steuerjahr 2025

- Ermöglicht die Abgabe von bis zu 3 Steuererklärungen

- Kein ELSTER-Zertifikat notwendig

- Kostenloser Sofortversand als Download

- Geeignet für PC und Mac

tax 2026 (Steuerjahr 2025)

- Unterstützt Angestellte, Rentner, Studenten und viele andere Einkunftsarten

- Geeignet für die Abgabe von bis zu 5 Steuererklärungen

- tax-Lotse führt mit nützlichen Tipps Schritt für Schritt durch die Steuererklärung

- Verfügt über ELSTER-Schnittstelle

- Geeignet für PC

Fahrtkosten steuerlich geltend machen

Mit der Entfernungspauschale können Fahrten zwischen Wohnort und Arbeitsstätte geltend gemacht werden. Die Entfernungspauschale gilt unabhängig von der Wahl des Verkehrsmittels. Seit dem 1. Januar 2026 wurde die Entfernungspauschale vereinheitlicht. Sie beträgt nun 38 Cent ab dem ersten Kilometer.

Mit Programmen wie smartsteuer 2026 oder Taxfix können Sie die Kosten bis zu einer Höhe von 1.230 Euro als Werbungskosten steuerlich absetzen und somit Ihre Einkommenssteuer reduzieren.

Die Abzugsfähigkeit der Aufwendungen ist in der Regel auf einen jährlichen Höchstbetrag von 4.500 Euro begrenzt. Eine höhere Summe wird nur berücksichtigt, wenn der Arbeitnehmer einen eigenen oder zur Verfügung gestellten Kraftfahrzeug für die Fahrten zwischen Wohnung und erster Tätigkeitsstätte nutzt und die entstandenen Kosten entstehen den Arbeitnehmer-Pauschalbetrag übersteigen. Die angefallenen Aufwendungen müssen durch entsprechende Unterlagen beim Finanzamt nachgewiesen werden. Dazu gehören:

- Ein ordnungsgemäß geführtes Fahrtenbuch

- TÜV-Berichte

- Kundendienst- und Reparaturrechnungen aus denen die Kilometerleistung des Fahrzeugs ersichtlich ist

Ein detaillierter Nachweis der tatsächlichen Aufwendungen ist nicht notwendig.

E-Autos als Geschäftswagen nutzen

Arbeitnehmer, die ihren Firmenwagen auch privat nutzen wollen, unterliegen der 1 %-Regelung, nach der monatlich 1 Prozent des Bruttolistenneupreises des Firmenwagens zum Gehalt hinzugerechnet und versteuert wird. Diese 1 %-ige Besteuerung des sogenannten geldwerten Vorteils ist allerdings auf klassische Benzin- und Dieselfahrzeuge beschränkt. Für Elektrofahrzeuge beträgt der zu versteuernde Prozentsatz 0,25 Prozent. Bei Elektrofahrzeugen, die ab 2024 angeschafft werden, erhöht sich die Abschreibungsgrenze auf 95.000 Euro.

Für das Aufladen des Dienstwagens gelten besondere Regelungen. Wird das Fahrzeug über das private Stromnetz aufgeladen, können 30 Euro für Elektrofahrzeuge bzw. 15 Euro für Hybridfahrzeuge als monatliche Energiekostenpauschale steuerlich abgesetzt werden. Unabhängig davon kann eine monatliche steuerfreie Pauschale in Höhe von 70 Euro für Elektrofahrzeuge bzw. 35 Euro für Hybridfahrzeuge in der Steuererklärung berücksichtigt werden, sofern keine Lademöglichkeit durch den Arbeitgeber besteht. Damit können Sie einen Teil der Energiekosten steuerlich geltend machen.

Profitieren Sie von Pauschalen und Freibeträgen mit den praktischen Programmen aus dem Steuersoftware Vergleich 2026. Entdecken Sie Funktionen und Stärken benutzerfreundlicher Steuerhelfer von führenden Marken wie Wolters Kluwer Steuertipps, Buhl und Lexware, um Ihre Energiekosten steuerlich zu berücksichtigen.

Energiekosten steuerlich absetzen über die Homeoffice Pauschale

Eine weitere Maßnahme des Steuerentlastungsgesetzes war die Anhebung des Arbeitnehmer-Pauschbetrags auf 1.200 Euro (2022) und 1.230 Euro (2023) . Mit der Werbungskostenpauschale können Sie einen Teil der Energiekosten, die Ihnen im Rahmen der häuslichen Arbeit entstehen, steuerlich geltend machen. Seit 2020 unterstützt die Homeoffice Pauschale Beschäftigte, die ihre berufliche Tätigkeit in den eigenen vier Wänden ausüben. Im Mittelpunkt stehen die Kosten für Internet, Telefon, Strom, Mobiliar und Arbeitsmittel. Für insgesamt 210 Arbeitstage im Steuerjahr 2023 wird eine Pauschale von 6 Euro pro Tag gewährt.

Insgesamt können so bis zu 1.260 Euro abgesetzt werden.

Eine entscheidende Voraussetzung für den Steuervorteil ist, dass dieser nur für Personen relevant ist, deren Werbungskosten im Jahr die Summe von 1.230 Euro überschreiten. Dies liegt daran, dass die Homeoffice Pauschale mit der allgemeinen Werbungskostenpauschale verrechnet wird. Um von diesem Steuervorteil zu profitieren, empfiehlt es sich, eine Bestätigung über die im Steuerjahr 2023 durchgeführten Homeoffice-Tage von der Personalabteilung, der HR-Software oder der Geschäftsführung einzuholen. Die genaue Anzahl der Tage im Homeoffice muss beim Finanzamt glaubhaft und plausibel nachgewiesen werden (z. B. durch eine schriftliche Bestätigung oder eine eigene Aufzeichnung). Energiekosten können dann steuerlich als absetzbare Werbungskosten anteilig berücksichtigt werden.

Alternativ zur Homeoffice Pauschale haben Sie die Möglichkeit, das eigene Arbeitszimmer und die entstehenden Kosten wie Miete, Versicherung und Energiekosten anteilig von der Steuer abzusetzen. Das häusliche Arbeitszimmer muss der Mittelpunkt der gesamten betrieblichen und beruflichen Tätigkeit sein und darf nur ca. 10 Prozent privat genutzt werden. Es muss ein eigenständiger abschließbarer Raum innerhalb der Wohnung oder des Hauses sein.

Steuerliche Berücksichtigung von Energiekosten bei doppelter Haushaltsführung

Wenn Sie aufgrund Ihrer Berufstätigkeit einen Zweitwohnsitz an einem anderen Ort pflegen, können Sie die damit verbundenen monatlichen Kosten in Höhe von bis zu 1.000 Euro in Ihrer Steuererklärung geltend machen (§ 9 Abs. 1 Nr. 5 EStG). Um die anteiligen Energiekosten steuerlich in Ihrer doppelten Haushaltsführung zu berücksichtigen, muss der Zweitwohnsitz aufgrund Ihrer beruflichen Beschäftigung existieren.

Darüber hinaus müssen mindestens 10 Prozent der laufenden Kosten am Hauptwohnsitz anfallen.

Absetzbar sind:

- Notwendige Einrichtungsgegenstände und Hausrat

- Kosten für die Unterkunft

- Fahrkosten für wöchentliche Heimfahrten

- Umzugskosten

- Mehraufwendungen für Verpflegung in den ersten 3 Monaten

Zweites Steuerentlastungsgesetz

Mit dem zweiten Steuerentlastungspaket wird vor allem den stark gestiegenen Energie- und Kraftstoffpreisen Rechnung getragen. Es wurde im Mai 2022 verabschiedet.

Energiepauschale

Im September 2022 erhielten einkommensteuerpflichtige Arbeitnehmer der Steuerklassen 1 bis 5 einen einmaligen Zuschuss in Höhe von 300 Euro. Arbeitgeber zahlten diese Pauschale als Lohnzuschuss aus, während bei Selbstständigen die Steuervorauszahlungen entsprechend reduziert wurden. Im Dezember 2022 erhielten Rentner eine Energiepauschale von 300 Euro. Im Frühjahr 2023 wurden Studierende mit 200 Euro unterstützt. Sollten Sie die Pauschale nicht erhalten haben, können Sie den Steuerbonus für gestiegene Energiekosten über die rückwirkend Einkommensteuererklärung geltend machen.

Die günstigen Steuerprogramme auf den Seiten von mysoftware.de begleiten Sie dabei Schritt für Schritt. Erstellen Sie mit wenigen Klicks Ihre Steuererklärung und profitieren Sie von einem versandkostenfreien Sofortdownload.

Weitere Maßnahmen des Steuerentlastungspakets:

- Einmaliger Kinderbonus von 100 Euro pro Kind

- Senkung der Energiesteuer auf Kraftstoffe (befristet auf drei Monate bis 31. August 2022 auf das europäische Mindestmaß). Der Steuersatz z. B. für Benzin reduzierte sich um 29,55 Cent pro Liter und für Dieselkraftstoff um 14,04 Cent pro Liter.

- Einmalzahlung in Höhe von 200 Euro für Empfänger von Sozialleistungen

- Energieeffizienzstandard EH55 ab 2023

- Neue Heizungen müssen ab 2024 ca. 65 Prozent erneuerbare Energien nutzen

- Zweiter Heizkostenzuschuss für Personen, die Wohngeld oder Leistungen nach dem BAföG bezogen haben und außerhalb der elterlichen Wohnung wohnen

Drittes Steuerentlastungsgesetz

Das dritte Steuerentlastungspaket umfasste rund 65 Milliarden Euro und sollte die Auswirkungen von Inflation und Energiekosten mildern. Es umfasst Maßnahmen zur Vermeidung schleichender Steuererhöhungen und zur Unterstützung von Verbrauchern und Unternehmen.

Bereits für das Steuerjahr 2023 konnten Arbeitnehmer ihre Rentenbeiträge vollständig als Sonderausgaben absetzen. Dadurch verringert sich nicht nur die Steuerlast, sondern es wird auch eine „Doppelbesteuerung“ der Renten in Zukunft vermieden. Dafür werden Renten künftig in der Auszahlungsphase im Alter besteuert. Dies gilt für Beitragszahlungen in die:

- Gesetzliche Rentenversicherung

- Landwirtschaftliche Alterskasse

- Berufsständischen Versorgungseinrichtungen

- Basisrentenverträge (Rürup Renten)

Weitere Anpassungsmaßnahmen waren:

- Erhöhung des Arbeitnehmer-Pauschbetrages auf 1.230 Euro zum 1. Januar 2023.

- Inflationsausgleichsprämie (viele Arbeitnehmer erhielten bis Ende 2024 eine steuer- und abgabenfreie Prämie von bis zu 3.000 Euro vom Arbeitgeber)

- Verbesserung und Entfristung der Homeoffice Pauschale mit bis zu 210 Homeoffice-Tagen. Damit wird ein Werbungskostenabzug von je 6 Euro möglich (maximal 1.260 Euro) gewährleistet.

- Förderung von Photovoltaikanlagen: Keine Umsatzsteuer für Lieferung und Installation sowie Ertragssteuerbefreiung für ausgewählte Anlagen.

- Verlängerung des Spitzenausgleichs für energieintensive Unternehmen bei Strom- und Energiesteuern um ein weiteres Jahr.

- Erhöhung des Entlastungsbetrags für Alleinerziehende auf 4.260 Euro.

- Erhöhung des Sparer-Pauschbetrages von 801 Euro auf 1.000 Euro.

- Strompreisbremse (März bis Dezember 2023): Begrenzung des Strompreises für private Verbraucher und kleine Unternehmen mit einem Stromverbrauch von bis zu 30.000 kWh pro Jahr auf 40 ct/kWh brutto. Industriekunden zahlen bis zu 13 Cent pro Kilowattstunde, zuzüglich Steuern, Abgaben und Umlagen, für 70 Prozent ihres prognostizierten Verbrauchs.

- Die Gaspreisbremse, gültig von März bis Dezember 2023, begrenzt den Gaspreis für private Haushalte und kleine/mittlere Unternehmen auf 12 Cent brutto pro Kilowattstunde (80 Prozent des Vorjahresverbrauchs). Industriekunden haben einen Deckel von 7 Cent netto (70 Prozent des Vorjahresverbrauchs) zur Sicherung von Produktion und Beschäftigung.

Neben den umfangreichen Maßnahmen, die eingeführt wurden, um die steigenden Energiepreise zu dämpfen, besteht für Haushalte und Unternehmen die Möglichkeit, einen Teil der gestiegenen Energiekosten rückwirkend steuerlich geltend zu machen. Programme beliebter Anbieter wie Lexware oder Buhl helfen Ihnen dabei, Steuern zu sparen und von den Entlastungsmaßnahmen zu profitieren. Die Softwarelösungen eignen sich perfekt für Arbeitnehmer, Rentner, Selbstständige oder Studenten und sind für verschiedene Endgeräte verfügbar.

Aktuelle Energie-Kosten-Anpassungen und Umlagen-Änderungen ab 2026

- Gasspeicherumlage: Diese wurde zum 1. Januar 2026 abgeschafft.

- CO2-Preis: Seit Januar 2026 gilt jedoch ein neuer Preiskorridor von 55 bis 65 Euro pro Tonne CO2 (statt eines Festpreises). Dies führt zu leicht steigenden Kosten bei Benzin, Diesel und Heizöl.

- Stromsteuer: Für das produzierende Gewerbe und die Landwirtschaft wurde die Stromsteuersenkung zum 1. Januar 2026 dauerhaft entfristet.

Energiekosten sparen und steuerliche Vorteile genießen durch Photovoltaik-Anlagen

Photovoltaikanlagen erfreuen sich bei Privatpersonen immer größerer Beliebtheit. Durch steigende Energiekosten und sinkende Preise für Photovoltaikmodule rentiert sich die eigene Photovoltaikanlage langfristig. Neben der Eigennutzung des Solarstroms vom eigenen Dach können überschüssige Strommengen liquiditätsfördernd verkauft werden.

Es gibt zahlreiche Gründe, warum Hausbesitzer in Betracht ziehen sollten, ihren eigenen Solarstrom herzustellen. Neben der Möglichkeit, Stromkosten zu sparen, bietet die Produktion von Solarstrom weitere Vorteile:

- Stromkosten senken (bereits ab 11-13 Cent pro Kilowattstunde (kWh)

- Langfristige Rendite sichern

- Umweltschutz, da Energie aus der Sonne bezogen wird

- Absicherung vor langfristig steigenden Strompreisen

- Unabhängigkeit von Energieversorgern

- Wertsteigerung Ihrer Immobilie

Wenn Sie die Errichtung einer Photovoltaikanlage (PV-Anlage) in Erwägung ziehen, um Ihre Energiekosten zu minimieren und steuerliche Vorteile zu nutzen, stehen Ihnen abhängig von der Größe und Art der Anlage, verschiedene Optionen zur Verfügung.

Ab 2023 tratten steuerliche Änderungen für PV-Anlagen mit einer Leistung von bis zu 30 kWp (Kilowatt Peak) in Kraft, die sich positiv auf sämtliche Solaranlagen auswirken. Anlagen mit einer Leistung von bis zu 30 kWp und einer Installation auf einer Wohn- oder Gewerbeeinheit sind seit 2022 vollständig von der Einkommensteuer befreit.

Zusätzlich müssen Anlagen die nach dem 01. Januar 2023 gekauft, geliefert und installiert wurden, keine Umsatzsteuer abführen. Die Umsatzsteuerbefreiung greift auch, wenn alte Module durch neue ersetzt werden.

Für Bestandsanlagen, die vor 2023 gekauft und installiert wurden, ergeben sich drei Hauptoptionen bezogen auf die Umsatzsteuer:

1. Regelbesteuerung: Unter dieser Option sind Sie zwar mehrwertsteuerpflichtig, haben jedoch Anspruch auf Vorsteuererstattung. Das bedeutet, dass die gezahlte Mehrwertsteuer vom Finanzamt erstattet wird. In den ersten beiden Betriebsjahren Ihrer Anlage sind Sie zur Abgabe einer Voranmeldung und einer Umsatzsteuererklärung verpflichtet, danach genügt dem Finanzamt eine Umsatzsteuererklärung.

2. Kleinunternehmerregelung: Im Vergleich zur Regelbesteuerung bietet diese Option mehr Vorteile. Sie profitieren von der Vorsteuererstattung. Eine Umsatzsteuererklärung ist nicht erforderlich. Allerdings ist die Option auf Anlagen bis 30 kWp beschränkt.

3. Gewerbeanmeldung: Diese Option eignet sich für größere Anlagen und bietet die meisten Vorteile. Allerdings ist sie auch komplexer und mit einem höheren Arbeitsaufwand verbunden.

Programme wie Steuersparerklärung Plus enthalten ein Photovoltaik-Modul und helfen Ihnen bei der Berechnung des Eigenverbrauchs, erstellen die Einnahmenüberschussrechnung sowie die dazugehörige Umsatzsteuer-

und Gewerbesteuererklärung.

Die aktuelle Version, Steuersparerklärung plus 2026, enthält kein gesondertes Photovoltaik-Modul. Die Berechnung des Eigenverbrauchs wurde in das Modul „Gewinnerfassung“ integriert.

Deutschlandticket

Das Deutschlandticket ermöglicht es Nutzern, durch ganz Deutschland zu reisen, indem sie Nahverkehrszüge, Busse, Straßenbahnen, U-Bahnen und andere öffentliche Verkehrsmittel wählen. Es kostet seit Januar 2025 58 Euro pro Monat (vorher 9 Euro bzw. 49 Euro).

Neben dem attraktiven Preis bietet das Ticket weitere Vorteile im Bereich Klima- und Energiesenkung und ist steuerlich absetzbar. Die Förderung der Nutzung öffentlicher Verkehrsmittel durch das Deutschlandticket trägt zu einer Reduzierung der CO2-Emissionen bei Autofahrten bei, die einen erheblichen Beitrag zu den Treibhausgasemissionen im Verkehrssektor leisten. Hinzu kommt, dass eine verstärkte Nutzung des ÖPNV zu einem besseren Klimaschutz beiträgt.

Die Aufwendungen für das Deutschlandticket können steuerlich als Werbungskosten abgesetzt werden, sofern Sie die Fahrkarte für berufliche Zwecke nutzen und der Standardtarif teurer ist. Es empfiehlt sich jedoch zu prüfen, ob die Nutzung der Pendlerpauschale (Steuererklärung Pauschalen) nicht finanziell vorteilhafter für Sie ist.

Ihr Arbeitgeber kann das Deutschlandticket steuerfrei bezuschussen oder komplett übernehmen. Dank eines Mindestzuschusses von 25 Prozent beträgt der Selbstkostenanteil maximal 43,50 Euro. Beachten Sie, dass steuerfreie Leistungen auf die Entfernungspauschale angerechnet werden und bei höheren Zuschüssen als den tatsächlichen Kosten ein Überschuss versteuert werden muss. Das Ticket ist nur für Mitarbeiter von Unternehmen mit einem Deutschland-Ticket Jobticket Rahmenvertrag verfügbar und kann auch für private Fahrten genutzt werden.

Übersicht der wichtigsten Maßnahmen aus den Steuerentlastungsgesetzen:

| 2023 | 2024 | 2025 | |

| Heizkostenzuschuss (Wohngeldberechtigte) | |||

| 1-Personen-Haushalt | 415 € | - | - |

| 2-Personen-Haushalt | 540 € | - | - |

| je weitere Person | 100 € | - | - |

| Azubis, Schüler, Studenten | 345 € | - | - |

| Grundfreibetrag | 10.908 € | 11.784 € | 12.096 € |

| Pendlerpauschale | bis 20 km 0,30 € | bis 20 km 0,30 € | bis 20 km 0,30 € |

| ab 21 km 0,38 € | ab 21 km 0,38 € | ab 21 km 0,38 € | |

| Arbeitnehmer-Pauschalbetrag | 1.230 € | 1.230 € | 1.230 € |

| Homeoffice Pauschale | 6 € | 6 € | 6 € |

| Mindestlohn | 12,00 € | 12,41 € | 12,82 € |

| Kinderzuschlag (max.) | 250 € | 292 € | 299 € |

| Nah- und Regionalverkehr | 49 € Ticket | 49 € Ticket | 58 € Ticket |

| Energiepauschale | 200 € (Studenten) | - | - |

SteuerSparErklärung 2026 (Steuerjahr 2025)

- Versandkostenfreier Sofort-Download des Freischaltcodes von SteuerSparErklärung 2026 (kein Abo)

- BelegManager digitalisiert und verwaltet die Nachweise

- Für die stressfreie Steuererklärung 2025

- Geeignet für PC und Mac

WISO Steuer 2026 (Steuerjahr 2025)

- Funktioniert auf allen gängigen Betriebssystemen (Windows, macOS, iOS, Android und Linux)

- Jahresversion für bis zu 5 Steuererklärungen

Energetische Gebäudesanierung

Energetische Gebäudesanierung zahlt sich nicht nur für die Umwelt aus, sondern auch für Ihr Portemonnaie. Durch gezielte Maßnahmen, wie Wärmedämmung, neue Fenster oder den Einbau moderner Heiztechnik, reduzieren Sie nicht nur Energiekosten, sondern können auch steuerliche Vorteile nutzen. 20 Prozent der Sanierungskosten (maximal 40.000 Euro) je Immobilie (Haus und Wohnung) können steuerlich abgesetzt werden. Möchten Sie den Steuerbonus voll ausschöpfen, müssen Sie insgesamt 200.000 Euro in energetische Gebäudesanierungen investieren.

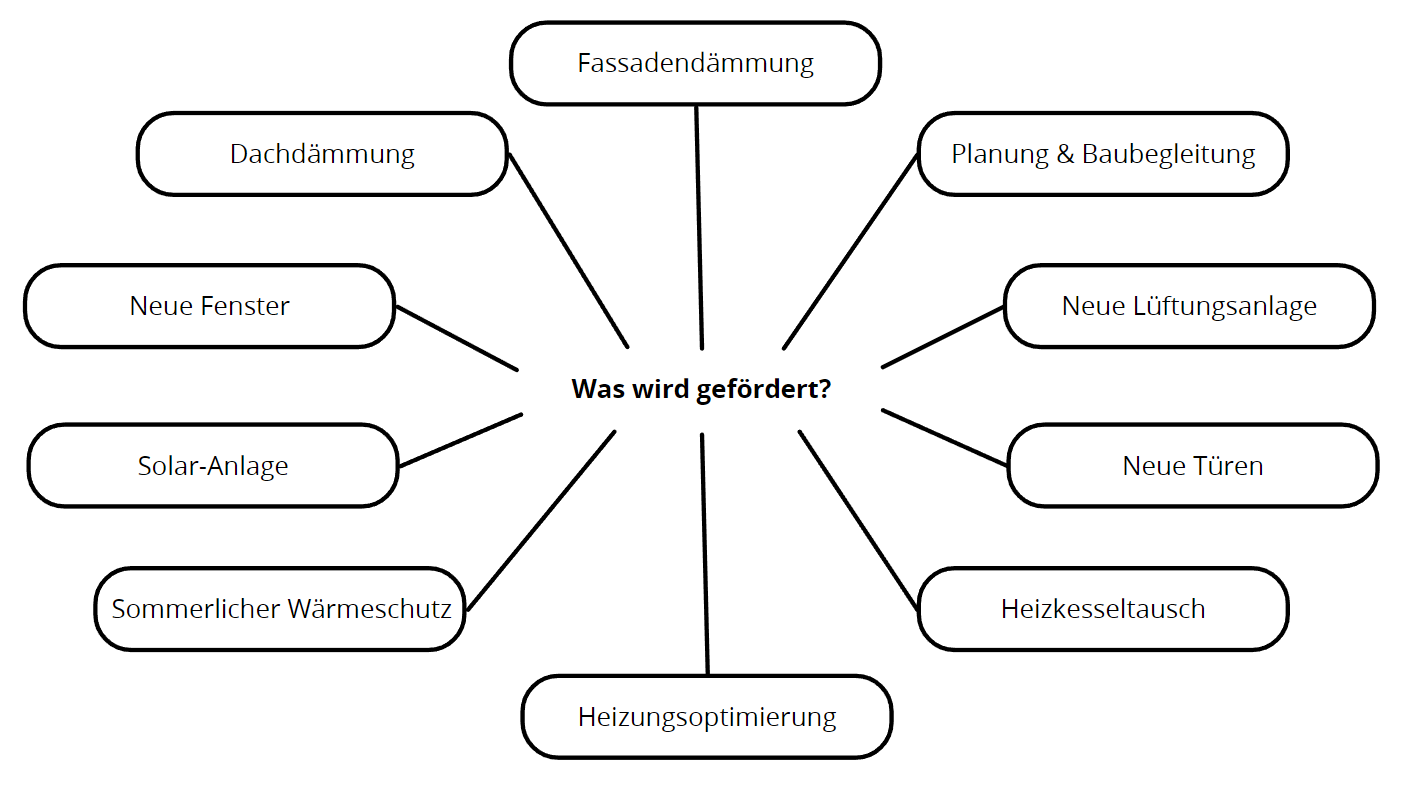

Was wird gefördert

Voraussetzungen für die Förderung:

- Sanierungsarbeiten finden zwischen dem 01. Januar 2020 und 21. Dezember 2029 statt

- Anerkanntes Fachunternehmen führt die Arbeiten aus

- Immobilie wird selbst genutzt und ist älter als 10 Jahre

- Bescheinigung der Fachfirma über die vorschriftsmäßige Ausführung

- Ausfertigung der Rechnung in deutscher Sprache

- Zahlung der Rechnung als Überweisung

- Steuererklärung muss in jedem Jahr der Maßnahme ausgefüllt werden

Die steuerliche Entlastung erfolgt über drei Jahre als Tarifermäßigung. Beiträge werden direkt von der Einkommensteuer abgezogen.

| Jahr | Ermäßigung | Höchstbetrag |

| 1. Jahr | 7 % | 14.000 € |

| 2. Jahr | 7 % | 14.000 € |

| 3. Jahr | 6 % | 12.000 € |

| Gesamt | 40.000 € |

Auf Handwerkerleistungen im Rahmen der energetischen Sanierung können Sie ab 2023 sogar von 0 Prozent Mehrwertsteuer profitieren. Damit lohnt sich die Investition nicht nur für die Umwelt, sondern auch finanziell.

Beispielrechnung:

Sie möchten neue Fenster mit einer besseren Dämmung einbauen. Die Kosten belaufen sich auf 25.000 Euro. Durch diese Sanierungsmaßnahme haben Sie die Möglichkeit, über einen Zeitraum von drei Jahren erhebliche Steuervorteile zu realisieren und Energiekosten zu senken:

- 1. Jahr: Absetzbare Ermäßigung: 1.750 € (7 %)

- 2. Jahr: Absetzbare Ermäßigung: 1.750 € (7 %)

- 3. Jahr: Absetzbare Ermäßigung: 1.500 € (6 %)

Die gesamte Steuerersparnis beträgt insgesamt 5.000 Euro.

Die restlichen 35.000 Euro können Sie noch für andere Sanierungsmaßnahmen bis Ende 2030 verwenden.

Anwendungen wie WISO Steuer 2026 helfen Ihnen und prüfen automatisch, ob Ihre Sanierungsmaßnahme die notwendigen Voraussetzungen für die Steuerbegünstigung erfüllt.

[Autor: NF]

Achtung

Die steuerliche Absetzbarkeit der Sanierungskosten ist auf eine einzige Nutzung beschränkt. Falls energetische Maßnahmen bereits als Werbungskosten, Betriebsausgaben, Sonderausgaben oder außergewöhnliche Belastungen berücksichtigt wurden, ist keine weitere steuerliche Förderung für dieselben Maßnahmen möglich.

Die Informationen auf dieser Webseite werden ausschließlich zu Informationszwecken bereitgestellt und sollen nicht als Ersatz für eine professionelle Beratung dienen. Alle Angaben sind ohne Gewähr.

Die Webseite kann Verlinkungen zu Webseiten von anderen Anbietern enthalten. Wir kontrollieren oder bewerten den Inhalt dieser Seiten nicht. Wir übernehmen außerdem keine Verantwortung oder Haftung für die Produkte oder Dienstleistungen auf diesen Seiten.